上周三,加拿大最大的非银行房贷供应商Home Capital Group遭遇流动性危机,股价暴跌,疑似引发了一场“加拿大版的次贷危机”。

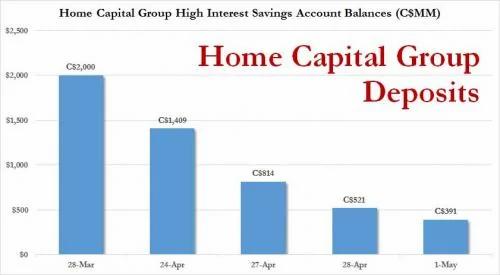

引发这场危机的原因在于楼市泡沫背景下,储户们对该公司的前景失去信心。从3月28日至4月24日,资金从该公司的高利储蓄账户存款账户中持续流出,总共减少了5.91亿美元。

这使得上周三Home Capital Group不得不宣布举债20亿加元(约合15亿美元)作为紧急流动性贷款。消息宣布当天,Home Capital Group股价暴跌61%,随后又引发了36%的资金从该公司出逃,直接将之推到了倒闭的边缘。

现在,只有渥太华健康医疗养老计划(HOOPP)愿意提供20亿加元的紧急贷款。不过,资金出借的条件十分苛刻,Home Capital Group首次提取的资金总额必须在10亿加元以上,并对该笔资金支付22.5%的高额利率,堪称借了一笔高利贷。

有分析人士表示,如果没有HOOPP的紧急贷款支持,Home Capital Group此刻已然遭遇破产的命运,而其或还将创下加拿大近代史上最大规模的一次银行投资机构挤兑事件。

危机已蔓延至另一家非银行房贷公司

在Home Capital Group股价暴跌之后,加拿大的其他房贷公司价格也纷纷受挫。周一,另一家非银行房贷公司Canada's Equitable Group表示,该公司的存款余额已经出现了“快速但可控”地下降,管理层也作出回应,称银行撤资行为正在发生。

该公司还表示,从上周三到上周五,客户每天平均约撤走7500万加元。截止到目前,已被提出的款项约占总存款额的2.4%。从Home Capital Group的例子看来,这样的一个撤款行为可能会继续升级。

为了防止发生前者那样的流动性危机,该公司已经从加拿大其他的银行那里取得了20亿加元的信贷额度,以保证自己的流动性资产控制在10亿加元以上。

空头Marc Cohodes:加拿大楼市泡沫终于爆发

著名的大空头Marc Cohodes以擅长于发现泡沫,并赶在泡沫爆裂之前部署仓位进行下注而著称。2008年做空雷曼兄弟就是他的经典之作。

从2015年起Marc Cohodes就开始做空加拿大房地产市场,押注温哥华、多伦多和卡加利的楼市存在泡沫。他的具体方法就是做空Home Capital Group的股价。现在,Home Capital Group股价暴跌似乎印证了他的说法。

在危机爆发之前,加拿大房地产价格已持续多月大幅上涨。加拿大央行行长波洛兹曾表示,多伦多的房价上涨与收入增长和人口统计等需求指标“脱节”,而这种情况是不可持续的。加拿大皇家银行近期的研究报告则向人们发出警告,大多伦多地区在去年第四季度的住房负担能力已处于上世纪80年代中期以来第二差的水平。

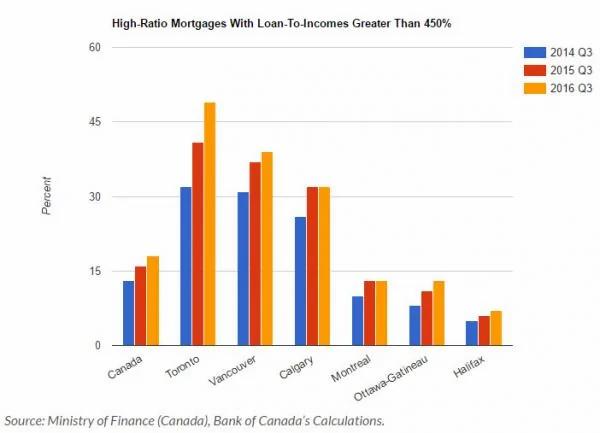

最为可怕的是,取得住房抵押贷款的人群中有不少低收入者。在加拿大,发放给低收入人群的高风险抵押贷款占到总量的18%,两年来增长了38%。多伦多同期增长53%,达到49%。其次是温哥华,过去两年增长了25%,达到39%。这两个城市的移动速度远远高于全国平均水平,目前这些城市正处于高风险水平。

Marc Cohodes提醒人们:记住,千万别被什么房价永远会涨的鼓吹之词所骗。

Jim Hall:多道防火墙下,发生系统性危机概率较小

尽管Home Capital Group出现了流动性危机,Mawer资产管理公司CEOJim Hall仍然认为,加拿大金融市场发生系统性危机的概率不大。

Hall表示,在2016年底,Home Capital Group的资产为205亿加元,拥有住房贷款150亿加元,仅占加拿大1.45万亿加元抵押贷款市场的1%。由于加拿大拥有世界上最稳定的金融系统,在各公司与银行之间筑起了多道防火墙,该公司的“流动性危机”发酵成系统性危机的概率不大。

Hall的信心不是毫无依据的。加拿大的金融体系十分稳健。从2008年到2016年,该国几乎没有发生过银行破产的事情,这在世界范围内都是罕见的。即便在次贷危机狂卷的2008年,加拿大的银行系统也只损失了19.5亿美元。

Hall表示:“在加拿大,就算某一家银行因为人们对它失去信心而陷入流动性问题,它也可以被另一家银行,另一家金融机构或最终贷款人成功挽救。这只会是一个局部性危机。”

来源:华尔街见闻

没有评论:

发表评论