今日上午上盘中,大连万达系列证券突然同步暴跌,其中万达电影逼近跌停,市值缩水超60亿元。此外,15万达01、15万达02、16万达01等债券均下跌约2%。

万达到底发生了什么事?就此,小e紧急联系相关各方,试图还原真相。

证券时报·e公司记者就此事多次致电万达电影证券部。一位不愿透露姓名的证券事务经理表示:公司暂不清楚下跌原因,正在查找相关原因,公司目前经营状况正常,没有问题,一些网络传言不可轻信。

对于公司资金情况与政治风险,该证券事务经理均表示不知情,且正在核实。

此外,一位万达电影证券部工作人员表示,公司目前没有停牌的决定。

万达股债“双杀”

2017年6月22日早盘,万达多只债券现券收益率大幅走高。

譬如,16万达01成交收益率达7.5%。

根据最新数据,15万达01债,票面利率4.09%,估值4.98%,成交7.50%,成交价比估值跳升250bp。

上午11时左右,万达2024年到期的美元债券大跌1.9%。

与此同时,万达电影放量逼近跌停,或创去年12月以来最大日内跌幅。

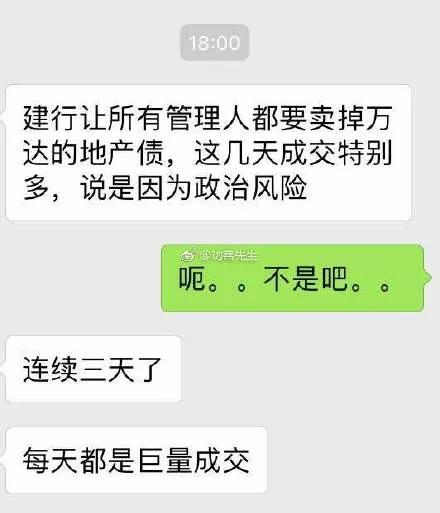

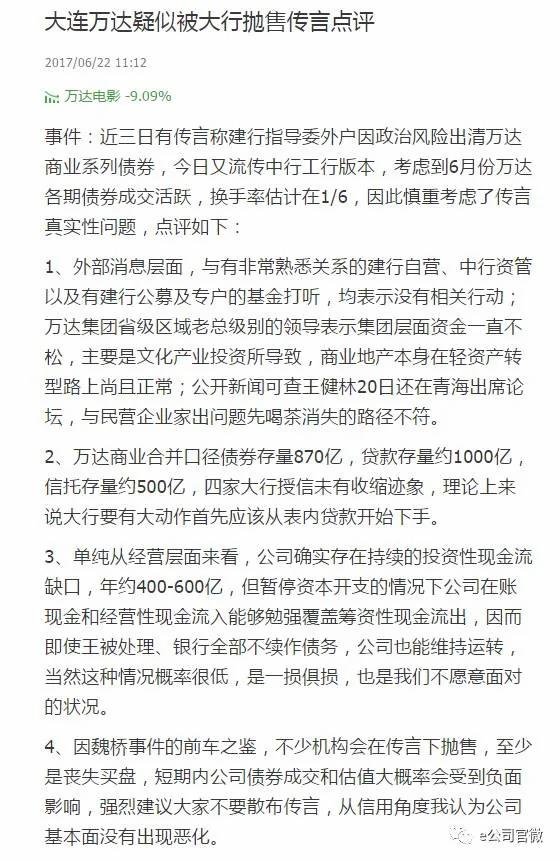

大连万达疑似被大行抛售传言

近期,外界有传浦发银行、工行资管、建行上海等机构均要求其管理人清仓大连万达相关的债券,理由并未提及。近一个月以来大连万达债券成交非常活跃。

今日又流传中行工行版本,考虑到6月份万达各期债券成交活跃,换手率估计在1/6。

然而,公开新闻可查王健林20日还在青海出席论坛。据与有非常熟悉关系的建行自营、中行资管以及有建行公募及专户的基金打听,均表示没有相关行动;万达集团省级区域老总级别的领导表示集团层面资金一直不松,主要是文化产业投资所导致,商业地产本身在轻资产转型路上尚且正常。

有评论表示,万达商业合并口径债券存量870亿,贷款存量约1000亿,信托存量约500亿,四家大行授信未有收缩迹象,理论上来说大行要有大动作首先应该从表内贷款开始下手。

单纯从经营层面来看,公司确实存在持续的投资性现金流缺口,年约400-600亿。但暂停资本开支的情况下,公司在账现金和经营性现金流入能够勉强覆盖筹资性现金流出,公司也能维持运转。

此外,因魏桥事件的前车之鉴,不少机构会在传言下抛售,至少是丧失买盘,短期内公司债券成交和估值大概率会受到负面影响。因此,业内人士也建议不要散布传言,从信用角度看,公司基本面没有出现恶化。

万达A股布局

万达商业目前正在A股IPO排队中。作为中国最大的商业地产企业,万达商业地产2014年12月在港交所挂牌上市,募资288亿港元。但仅过一年多时间,万达商业地产就宣布私有化退市,转而寻求在A股上市。

据万达官网介绍,万达集团创立于1988年,形成商业、文化、网络、金融四大产业集团,2015年位列《财富》世界500强企业第385名。2016年企业资产7962亿元,营业收入2550亿元,目标到2020年,企业资产2000亿美元,市值2000亿美元,收入1000亿美元,净利100亿美元,成为世界一流跨国企业。

目前在A股市场,万达集团的主要成员为万达院线(即现在的“万达电影”)。公司于2015年1月上市,为国内最早登陆A股的院线公司。受益于国内电影票房增长,万达院线不断稳固国内民营院线龙头地位。

万达院线(即现在的“万达电影”)2016年营收与净利分别为112.09亿元、13.66亿元,同比分别增长40.10%、15.23%。票房收入、观影人次、市占率居全国第一。

今年5月,公司证券简称由“万达院线”变更为“万达电影”,公司证券代码不变。万达院线表示,拟将对组织架构进行调整终建成院线终端平台、传媒营销平台、影视IP平台、线上业务平台、影游互动平台五大业务平台持续推进公司电影生活生态圈建设。

实际上,年报即可窥探其构建电影生态圈的思路。该公司去年非票房收入占比大幅提升,实现非票房收入37亿元,增速超过100%,占总营收比重已逾三分之一。

此外,万达院线近年海外并购频繁,接连收购世茂影院和澳洲第二大院线运营商Hoyts,通过旗下AMC收购欧洲第一大院线Odeon& UCI等。

来源:证券时报

没有评论:

发表评论