9月23日,中央纪委公布了60岁的保监会原党委书记、主席项俊波的处置进展,对项俊波严重违纪做开除党籍和公职处理,对项俊波涉嫌受贿犯罪做移送司法机关处理。

尤为值得注意的是,在中央纪委公布项俊波存在问题中,滥用审批权和监管权作为项俊波严重违纪的第一条问题被列明。对此,业内指向项俊波在保监会任内保险业准入政策大松绑背景下某些准入牌照批准存疑,理财型保险产品大扩张背景下某些公司的产品审批存疑,以及某些激进险企的激进做法长期未能得到及时、有效监管处理等。

这带来的疑问是,如果确定保监会一把手存在监管俘获现象,那么,过去批准的这些牌照、产品、问题公司应该如何处置?

据中央纪委调查,项俊波涉嫌违纪主要包括以下四点:严重违反政治纪律和政治规矩、工作纪律,为谋取个人政治利益,滥用审批权和监管权,对抗组织审查,搞迷信活动;违反中央八项规定精神,违规接受宴请;违反组织纪律,不按规定报告个人有关事项,在员工录用、干部职务晋升等方面为他人提供帮助并收受财物;违反廉洁纪律和生活纪律,搞权钱交易、权色交易。中央纪委公告称,项俊波还存在利用职务上的便利为他人谋取利益并收受巨额财物,涉嫌受贿犯罪的问题。

中央纪委公布的当晚,保监会即召开党委扩大会议表示,坚决贯彻习近平总书记关于金融工作系列重要讲话和全国金融工作会议精神,确保保险业始终沿着正确轨道稳步前进。

另据财新记者了解,此前保监会落实巡视整改要求时,就被批评“制度规则有所缺失,简政放权在一定程度上提高了审批效率,但是对权力运行的监督制约机制还不健全,没有很好地为权力运行划好红线。”此后,2016年12月,项俊波自己也曾向行业喊话,首次提出“保监会姓监”的要求,提出“某些保险公司约谈十次不如停业一次,不行直接吊销牌照”。现在有批评者提出,根据中纪委对项俊波任内滥用审批权、监管权的新提法,是否应该责成保监会收回或撤销项俊波滥用职权批准的保险公司牌照,查处受贿和行贿的责任人,纠正之前的监管错误?

项俊波2011年10月任保监会第三任主席,任内对保险业监管大松绑,从投资投向到保险产品设计到保险公司准入再到保险公司股权结构都做了大刀阔斧的改革。这原本可算项俊波市场化改革的业绩,但随着这些政策的一些负面效应显现,而主事人在其中存在的腐败和利益交换渐渐显山露水,一切就全然变了味。

2017年4月9日,项俊波因涉嫌严重违纪被审查,当时宣布由保监会副主席陈文辉临时负责工作(见财新网报道“项俊波被免职陈文辉临时负责保监会”)。至今,当局尚未任命新一任保监会主席。另外,公开资料显示,本届十九大代表名单中,没有来自保监会总部的代表。五名保险业的代表为上海保监局党委书记、局长裴光、广东保监局新闻发言人朱伟忠,此外还有中国人寿集团董事长杨明生、中国人民保险集团董事长吴焰、中国太平保险集团董事长王滨。此前,十八大代表中保险业代表也是五位,项俊波是其中惟一来自监管机关的代表。

民营资本大举进入背后

项俊波担任保监会主席期间,保险业准入门槛大松绑,民营资本大举进入保险业。据财新记者不完全统计,自项俊波2011年10月到任保监会后,保监会共批复48家保险公司筹建;其中,一家保险控股公司富德保险控股股份有限公司筹建、开业。

富德保险控股股份有限公司的实际控制人为54岁的潮汕商人张峻。张峻2006年入股生命人寿,后持股增至90%左右,2014年11月更名为富德生命人寿保险股份有限公司(下称生命人寿)。2016年2月,张峻因案被协助调查(参见财新周刊2017年第17期“生命人寿模式起底”)。虽然一直有要对生命人寿接管、重组的说法,目前保监会尚未公告监管进展。

在被调查之前,张峻将原本计划再入手两张保险牌照:一为吉林的都邦财险,一为在排队等待牌照、注册地在西藏的厚德人寿。在实现生命人寿的控制后,张峻迅速借助保险资金,将其资本疆土开拓至金融保险、能源化工、房地产、基础设施建设等多个领域。此外,他还在二级市场攻城略地,被查前持股5%以上的上市公司已达七家,并稳坐金地集团(600383.SH)与农产品(000061.SZ)第一大股东的位置。

“张峻是项俊波到深圳必然要见的一个人。”一位知情者这样告诉财新记者。

在48家已批筹保险牌照中,除少数尚未获得保监会批复开业外,多数均已开展业务。据财新记者不完全统计,48家项俊波任内批筹的保险牌照,约五成险企为社会法人股占比超过一半。这其中,相当部分其中社会法人股占比为100%。这意味着,近五年批筹的保险公司中,近半来自民营资本。

2015年后,保险牌照扩容速度迅速。根据财新记者统计的数据,项俊波2011年10月到任后至2012年全年,共批筹2家保险牌照,2013年共批筹4家保险牌照,2014年批筹7家保险牌照;2015年共批筹11家保险牌照;2016年全面共批筹18家保险公司牌照;保监会2017年1-2月共批筹6家保险公司牌照。

在项俊波上任后的约一年半时间内,保监会陆续同意2011年10月之前批复筹建的八家公司开业。这其中,包括前海人寿、东吴人寿、弘康人寿、珠江人寿等多家险企陆续开业。而这些险企中,除弘康人寿后续做大投连险产品扩大规模外,前海人寿、东吴人寿、珠江人寿均靠万能险做大规模。一些险企开始在股市上展开股权收购战,尤以前海人寿背后的宝能集团对垒万科股份为甚。(参见财新周刊2015年第50期“万科险中求”、财新周刊2016年第26期“亮牌万科”)直至2016年下半年中央对“万能险”定调后,这些公司才被保监会要求整改万能险业务。除此,项俊波任期内,还批复了11家保险资管公司批筹或开业,包括阳光资产管理有限公司、华安财产资产管理有限责任公司、华夏久盈资产管理有限公司等。

牌照批复之外,项俊波任内,保监会陆续批复同意郑永刚、许家印、刘益谦等通过股权转让或增资方式对君康人寿、恒大人寿、国华人寿实现控股;保监会还批复同意“明天系”以增资方式对华夏人寿实现控股。

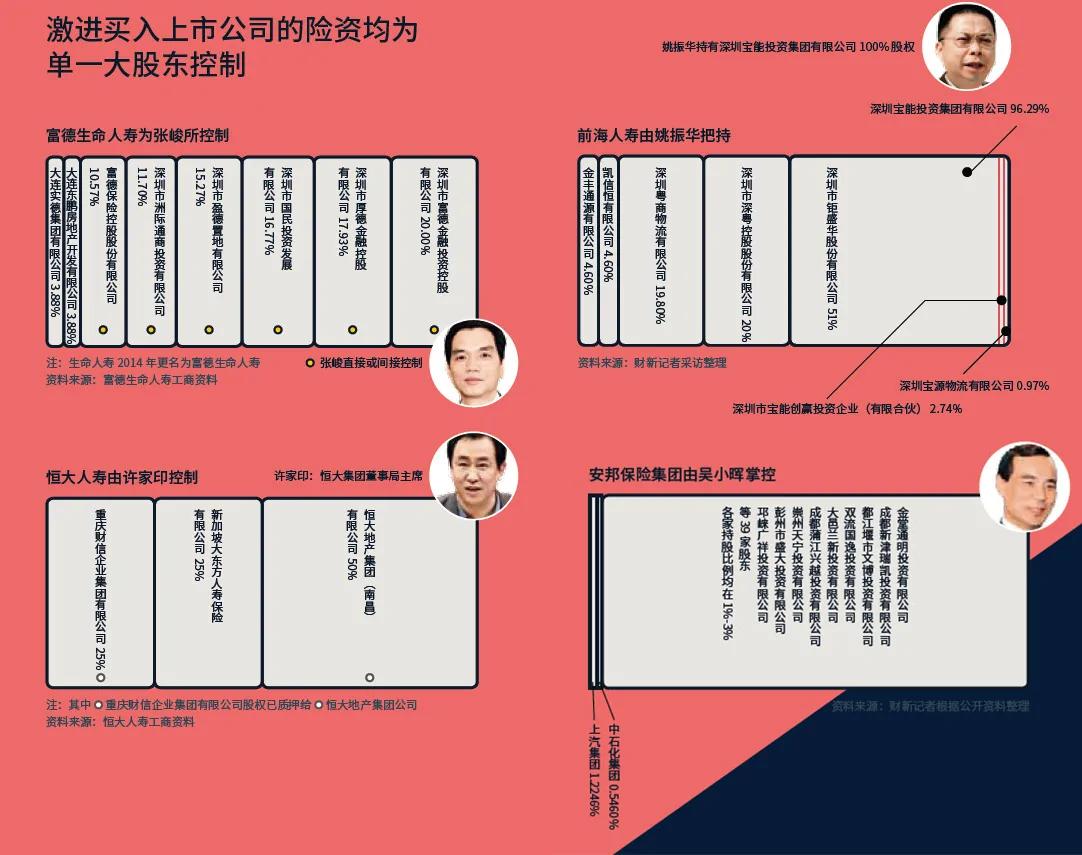

随着民营资本大举进入,一大批地产企业包括宝能、恒大等进入保险业。地产公司多被认为是资金饥渴型,在风险管理意识上与金融机构的审慎意识相悖。与此同时,一批民营资本大佬进入保险业,如肖建华、吴小晖、张峻、刘益谦等。正是这些地产、资本大佬的进入,搅得资本市场“腥风血雨”,理财型保险产品占比高、投资激进、关联交易、一股独大、家族式控制等问题凸显(参见财新周刊2016年第48期“管住野蛮人”),最终引发了强监管。2016年12月2日,证监会主席刘士余首次将资本市场的某些利益集团定义为“奢淫无度的土豪、兴风作浪的妖精、坑民害民的害人精”,被认为来自更高层对这一现象的定性。之后,保监会才开始了相应监管行动。

图片来自2016年第48期《财新周刊》“管住野蛮人”

放松单一大股东上限的玄妙

项俊波任上,一股独大、家族式控制乱象初现。这些乱象亦主要出现在民营险企中。追根溯源,保监会放松单一大股东持股上限,是形成家族式控制、一股独大的重要原因,而监管未能同步跟上,使得这些背景的保险公司发展失控。

2013年4月,保监会将保险公司单一股东持股比例上限由20%调整至上限可达51%。据财新记者不完全统计,2013年以来,排除股权转让涉及国有资产的保险公司,约有11家保险公司单一境内股东持股比例超过三分之一,分别是前海人寿、国华人寿、君康人寿、中法人寿、恒大人寿、信泰人寿、合众人寿、亚太财险、国泰财险、天安财险等。

事实上,某些民营保险公司实际控制人的股权超过了51%,通过各种违规手法达到80%-90%甚至更高,形成了保险公司被家族控制的现状,公司治理、风控体系同虚设,正如项俊波在2016年底所说,“保险公司沦为大股东的提款机”。

安邦保险、生命人寿、君康人寿、天安财险等煞费苦心,通过一致行动人、关联方代持等多种隐蔽方式,规避保监会针对单一大股东持股的约束性规定。

这些险企一方面,不受制约地推行激进的发展策略,不计成本地扩大资金规模,无视经营风险和市场影响;另一方面,控股股东的资金来源往往是银行或信托贷款,实现控制后通过关联交易套取保险公司资金,反过来偿还贷款或进一步对保险公司增资,做实其控制权。

保监会早已在2015年就发现了个别保险公司控股股东或内部控制人将保险公司当作“融资平台”,利用信托计划等各种方式,作为通道为相关企业融资,进行不正当利益输送的现象。

保险公司股东提升控股背后,是不正常的虚假增资,这直接侵蚀了保险公司的基本监管制度:资本金监管。《财新周刊》早在2015年初即报道了安邦集团2014年增资有问题,认为背后的股东名单中存在大量的隐秘关联股东关系,很多与安邦集团的掌门人吴小晖有千丝万缕的联系(见财新周刊2015年第5期“安邦大冒险”)。

2017年5月,《财新周刊》发布署名文章,此文完全通过公开数据分析得出结论,2014年安邦为满足监管要求一举增资499亿元,通过101家公司层层叠叠上溯到86名有相关关系的个人股东,通过循环出资放大资本,明显涉嫌利用自己控制的保险资金虚假注资(见财新周刊2017年第17期“穿透安邦魔术”)。

6月14日,安邦集团宣布原控制人吴小晖不能履职。此前多年,保监会是吴小晖“推门就进”的地方,安邦也曾受到从项俊波到保监会各级部门一些官员的交口称赞。直到吴小晖被调查前不久,保监会才严肃了门禁纪律,以防止“吴小晖推门就进”的状况重演。而一直到2017年4月项俊波落马、6月吴小晖被查之后,保监会开始转变对安邦的态度,但至今尚未公告对安邦集团涉嫌虚假增资等问题采取的监管行动。

对于公众或者媒体质疑的个别保险公司股权治理缺陷问题,项俊波自2016年12月后也在会议上多次强调,但震慑力有限,保监会也未采取有效监管和处罚措施予以应对。针对股权代持、虚假出资等问题,多位保险业监管人士表示取证难、精力、人手有限等。

“哪些公司股权有问题,闭着眼都知道重点要查哪几家。”有接近保监会高层的监管人士这样告诉财新记者,是否存在虚假注资,按资金来源顺藤摸瓜查下去,哪有那么难?

理财型保险大扩张的恶果

项俊波任内,万能险和非寿险投资型产品等理财型保险产品迎来大扩张。但这种扩张却是监管失控的表现。

市场关注的焦点保险公司中,“明天系”肖建华旗下的天安人寿、华夏人寿、天安财险等;吴小晖旗下的安邦人寿、安邦养老、和谐健康、安邦财险;张峻旗下的生命人寿、刘益谦旗下的国华人寿、姚振华旗下的前海人寿、许家印旗下的恒大人寿等,均依靠万能险或者非寿险投资型产品做大规模。

以生命人寿、前海人寿、安邦人寿为例,依靠万能险,规模保费收入分别由2013年全年的707.89亿元、143.08亿元、95.76亿元井喷至2016年全年的1702.87亿元、1003.10亿元、3304.87亿元,保费三年期间增长率分别达1.4倍、2.95倍、33.51倍,而同期中国人寿、平安人寿、新华人寿等老牌保险公司的增长率分别为73.51%、66.81%、2.69%。

值得注意的是,凭借这类产品创造的“保费收入”,安邦人寿2016年底的规模已跃居行业第三,仅次于中国人寿和平安人寿。

一位曾任民营寿险公司高管人士告诉财新记者,中国市场上早在2000年就已出现万能险产品,但直到2012年,万能险才开始走俏,这与2012年险资13项投资新政放开有莫大关系。而中国的万能险是伪万能险,自2012年开始走俏的关键在于“长险短做”及高收益率,无异于通过银行渠道高息揽储,无任何保险保障功能,实际变成了保险公司对外投资的资金池。(见《财新周刊》2016年第34期“万能险的秘密”)

生命人寿最初创造出这种“万能险”形态,后来被一些中小险企竞相模仿,不少大型险企也紧随其上。2010年10月,安邦财险一款理财型产品获得保监会特批,从此开启了财险公司大发投资理财产品的大门。

阿波罗网林亿报道

来源:阿波罗网林亿报道

没有评论:

发表评论