2018年注定不平静。

近日,人民币兑美元汇率连续走低。离岸人民币连跌11天,跌破6.65的关口,创2017年12月以来的新低。

而这次,我们看到连续11连跌后,今天做出了个小幅修整,市场普遍预测,破7是大概率事件。

上次是因为央行干预,使汇率稳定下来。如果这次央行不出面干预,预计还会继续在贬值的道路上一骑绝尘。

而上次逼近7关口,还是在2016年底,最高贬值到6.98。

当时,依靠外汇储备托底,加上限制资本外流,以及涨价去库存政策的狂飙突进,汇率与房价暂时都安保无虞。

然而,风水轮流转,人民币再次陷入鱼与熊掌不可兼得的境地。

这一次到底是保汇率还是保房价?还能再度实现汇率与房价皆赢的格局吗?

一

究竟是何原因让人民币汇率一路走低?我觉得有三个方面。

1,中美利率走平。

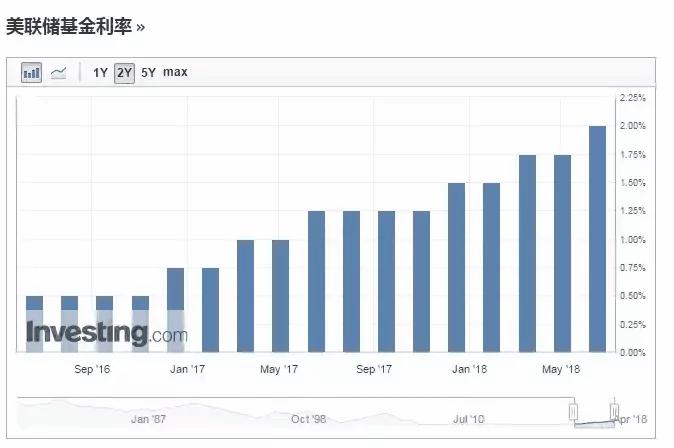

从2015年底开始,美联储退出QE政策,到现在经过6次加息,已经达到2%。

而中国从2015年到现在货币不断宽松,经过5次降息,1年期定期存款利率由2.5%降到现在的1.5%。

而从今年1月份,我们就开启了四次宽松。

从1月25日的面向普惠金融的定向降准,到4月25日的定向降准置换MLF,再到6月1日的扩大MLF抵押品范围,再到6月24日的面向中小企业的定向降准。

也就是说,虽然我国现在一年期定期存款普遍上浮30%-50%,但经过测算,中美之间利差已经不复存在。

金融周期完全背离,中美之间的利差不断收缩,资金用脚投票,不断外流。人民币汇率面临持续贬值的压力。

2,中国经济基本面不佳。

前段时间我们曾经讲过5月份的数据很难看,不知道还有人记得不。

不过不要紧,再重复一遍。

5月社会消费品零售总额同比8.5%,创下了2003年5月以来的最低水平。

固定资产投资增速,前值7%,但增速只有6.1%。

社会融资规模,暴跌50%,5月份仅有4月的一半。

无论是消费品还是固定资产增速,或者是社会融资贷款总额,都出现了暴跌。这也就预示着经济面很不好。

经济面不好看,汇率贬值是一定的。

为什么美元一直很强势?

除了美联储加息之外,美国的经济增长也很强劲,特朗普说美国2018年GDP可以达到20万亿美元,GDP名义增速在3%是铁板钉钉的事情。

所以美元表现一直很强势,此消彼长,人民币就弱势,贬值就理所当然了。

3,贸易战影响。

过去十多年,强大的贸易顺差,是维系人民币汇率长期坚挺的根本所在。

然而,贸易顺差正在扭转,今年前5个月贸易顺差比去年少了300多亿。

未来随着贸易争端的常态化,贸易顺差还会进一步收缩,人民币汇率必然承压。

二

上文我们了解到了汇率贬值的因素,那么跟房价有什么关系?保房价和保汇率为什么只能二选一?

想要支撑房价上涨,就必须有一个宽松的货币和信贷环境。而要保住汇率,人民币就不能放太多的水,一旦纸币印刷过多,汇率是一定要承压的。

房价泡沫过大,会有套利和资本流出风险。

我们试着想一下:北京的房子13万1平,折合美元2万美金1平,如果说在类似的地段内,纽约可以买到2万美金一平的房子,势必会有很多人卖掉国内资产而换取国外资产的冲动。

在上世纪90年代出现过日本可以买下全世界的玩笑,那么如果再次出现卖掉北上深可以买下半个美国的话,就意味着资产泡沫超级膨胀,人民币汇率靠什么维持?

我们知道,中美利差缩小,资本外流。2008年以来为中国楼市贡献力量的国际游资如果突然回流,那么在汇率贬值的情况下,房地产崩盘也是在所难免的。

所以说,要想维持汇率稳定,就不能印制过多货币。

而在外资游走的情况下,又不得不继续实行宽松的政策来维持资产泡沫。

换句话说,保房价就要宽松货币环境,保汇率就得跟随加息,两者不可兼得。

这个难题,不是问答题,而是选择题。

三

但有人说,上次面临破7的危机,不是汇率稳住了,房地产又涨了吗?

上次保汇率和保房价都胜利了,这次为什么不能?因为当时央行有4万亿外汇储备,而现在没有了。

一方面,出动外汇储备稳定汇率。

20多年的贸易顺差,为中国积累了天量的外汇储备,这些外汇储备就是稳定汇率的基本盘,更是危急关头自救的神器。

2014年,我国外汇储备曾经达到4万亿美元的高度,然后两年过去,到现在仅剩3万亿美元,实际消失的超过1万亿。

另一方面,直接限制资本外流和对外投资。

做外贸的同行应该清楚,最近两年千方百计的堵死资本外流的口子,就连个人换汇也要提前预约,每次额度不能超过5000美金,还要写明用途。

那企业的更不用讲了,为什么当初安邦、海航、万达突然蔫了?还是与外储有关,你们赚了钱,跑到外国买买买,买的都是啥,又是酒店又是影城的。要是并购几个高端制造业,国家绝对支持的。

通过央行的非市场化手段,稳定住了汇率,后来实行货币宽松,拉升了一波房价。这波危机,就是这么度过的。

如果说,这次央行能容忍外储从3万亿降到2万亿的结果,相信还会这么做。

四

那么我们应该走哪条路?选A还是选B呢?

在揭晓答案之前,不妨先看看历史。看看俄罗斯和日本是怎么度过的。

日本模式是保汇率,股市暴跌房价暴跌。

1985年9月,美国和日本等国家签订广场协议,决定通过日元升值来解决日本对美国的贸易顺差问题。

从数据来看,日元兑美元从1985到1987年大约升值了将近一倍,从1美元兑换240日元升值到1美元兑换120日元附近。

与此同时,日本央行也加大基础货币投放来缓解日元升值压力,1985年后基础货币增速基本保持在10%以上。

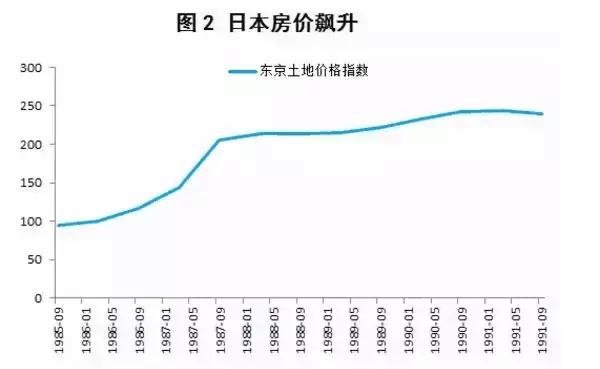

所造成的结果是房价的大幅飙升。

更危险的是,日本银行业投资了大量的股票和地产类贷款,金融体系对资产价格的敏感度在提升,金融危机在酝酿。

最终,日本央行实施了快速紧缩的货币政策,刺破泡沫,保汇率而弃房价。

这让日本经济付出了惨痛的代价,不仅股市、房市暴跌,而且资产价格崩盘引发银行坏账,经济进入资产负债表衰退。

比如日经225股票指数从1989年底的高点38957暴跌64%,跌到1992年8月的14194,但是日元汇率基本保持平稳,1990年后日元兑美元甚至继续保持升值的态势。

俄罗斯模式是保房价,汇率暴跌资金外流。

众所周知,石油是俄罗斯经济的支柱产业。石油及石油制品出口占俄罗斯出口总额的48%,而出口占俄罗斯GDP的27%左右。

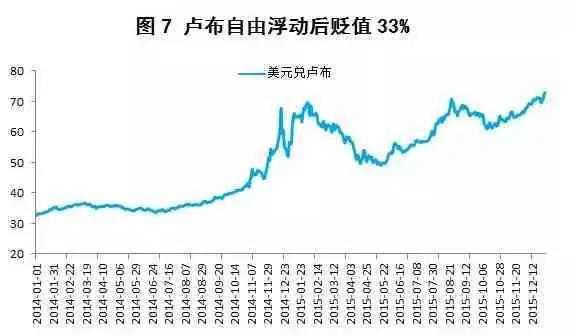

2014年原油价格暴跌引发卢布贬值压力,资金大幅外流。为应对资金外流,俄罗斯央行不断上调基准利率,但紧缩的货币政策无疑对房地产市场不利。

从经济基本面来说,要想拯救油价暴跌引发的经济衰退,必须采取适度宽松的政策。

但从汇率层面来说,要想维持卢布坚挺,就必须采取紧缩的货币政策,但利率的抬升很可能使得房地产市场出现大幅调整。

最终,俄罗斯央行于2014年11月10日宣布允许卢布自由浮动,相当于俄罗斯选择了通过货币贬值来释放压力的政策。

然后,卢布兑美元暴跌33%。

但也换来了俄罗斯房地产的企稳回升。一直到现在,莫斯科房价还是稳中有升。

五

那么,回顾日本保汇率模式和俄罗斯保房价模式,对我们有哪些启示呢?

一是里子比面子重要。

保汇率和保房价,无非是面子和里子的问题。保汇率的话,在国际市场赢得了面子;保房价的话,对内需来说保住了里子。

在贸易争端不断加剧的国际环境下,面子已经不太值钱,所以保房价的意义要明显高于保汇率。

二是保汇率的负面影响是经济崩盘,保房价的负面影响是通胀走高。

保汇率的话,紧缩政策最终会刺破资产价格泡沫,那么后续引发的经济衰退就很恐怖,可能需要长达数十年的时间来恢复元气。

保房价对经济的负面影响较小,影响是通胀会走高,因为货币贬值后进口商品更贵了。

三是大幅贬值对普通居民影响较小。

汇率大幅贬值,对产业来说,依赖进口原材料的行业受损,但依赖出口的行业受益。因为货币贬值,更有利于出口。

对居民来说,顶多每年一次的出国旅游需要积攒更多的人民币。

如果是房价出现暴跌,那对普通人会有非常大的影响,甚至有房贷的人会选择违约。

六

说到这里,已经不言自喻了。

很可能是先保一下汇率,保不住了就放弃汇率保房价。

来源:小白读财经

没有评论:

发表评论