在中共当局坦承经济面临下行压力、高喊“经济维稳”之际,中国人民银行发布《中国金融稳定报告(2018)》,透露出惊人信息。

大陆媒体11月6日报导,作为中国金融体系最重要的报告之一,2018年度最新的《中国金融稳定报告》,罕见专辟两大专题,聚焦于居民部门债务和房地产市场风险,“金融维稳”面临的压力可见一斑。

家庭债务规模10年扩大7倍,占GDP一半

央行报告显示,2017年末,中国住户部门债务余额40.5万亿元,同比增长21.4%,较2008年增长7.1倍,接近GDP一半。

家庭债务包括消费贷款和经营贷款,其中以消费贷款为主体,而消费贷款中又以房贷为主,房贷占家庭债务整体的比例超过一半。

2008年时,中国房贷余额为3万亿;到2017年底膨胀到21.9万亿,房贷占所有住户部门债务余额的54%。

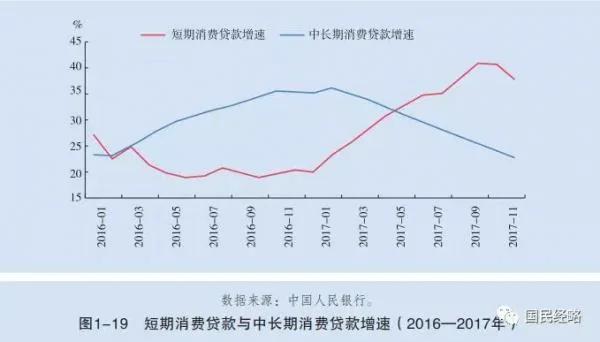

而且近两年来,短期消费贷款异军突起,涨幅惊人。所谓的短期消费贷款,往往都是以首付贷、消费贷,房抵贷之名,大肆进入房地产市场,为房价上涨推波助澜。

居民真实杠杆率远超美国30年

杠杆就是负债水平,通常以居民债务/GDP总量,来衡量居民部门杠杆率。2017年中国居民债务余额40.5亿,相当于2017年GDP总量(82.7万亿)的49%,也就是居民部门杠杆率为49%。

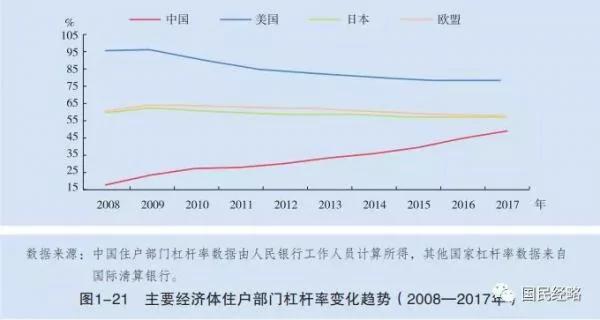

近10年来,经过次贷危机和全球金融危机的冲击,发达国家纷纷降低居民部门杠杆率,而中国居民杠杆率却从2008年的17.9%迅速攀升到2017年的49%,扩大了2.73倍。相比之下,美国的居民杠杆率从20%升到50%,用了将近40年。

但是实际上,以居民总债务与GDP之比来衡量的杠杆率存在明显低估,因为中国的居民收入占GDP比重太低了,所以用居民债务与可支配收入相比,更接近真实。

央行报告显示,如果以住户部门总债务与可支配收入进行比较,2017年底中国居民部门杠杆率高达112.2%,相比2008年的43.2%,10年间上升69%。

由此可见,中国居民杠杆率早已超出国际平均水平,更超出美国等发达国家水平。也就是说中国居民债务早已经超出居民收入的可承受水平。

央行报告称,如果中国楼市深度调整,房价出现大跌,作为“抵押品”的房子本身市值必然大幅收缩,而债务却不会减少,抵贷比会大幅上升。如果房价持续走跌,将面临金融风险。

房地产深度影响金融稳定

大陆媒体报导,中国的楼市在金融系统中具有举足轻重的地位。中国家庭将近70%的财富都集中在房地产上,难以承受房地产的崩盘,而且楼市通过信贷与金融体系密切关联,深度影响到金融稳定。

其一,楼市深层次牵扯金融系统。

根据央行报告,2017年末房地产贷款余额占各项贷款余额的26.8%,一旦房地产市场出现剧烈波动,银行业将直接面临信用风险。

其二,房企融资链条一旦断裂,也会深度影响金融系统。

央行报告显示,2017年,136家上市房企平均资产负债率高达79.1%,其中有26家资产负债率超过85%。部分房企的土地竞买保证金也来自外部融资,购地资金杠杆率达到7~8倍。

大陆媒体分析说,无论是基于政府土地财政、房地产拉动经济的需要,还是金融维稳的需要,当局都料难大幅度地调整房价。

在当前中国实体经济疲软,房价远超居民负担、家庭债务膨胀,各项风险不断加剧的压力下,中共央行在其金融稳定报告中专辟居民债务和房地产两大专题,提出要关注“房地产信贷占比过高、部分居民违规加杠杆购房、部分房地产企业债务率过高”等风险,显见已把房地产相关的“金融稳定”摆在突出位置。而高喊“金融维稳”,也恰恰证明中共的金融系统已出问题、早不稳了。

来源:希望之声 记者宋月综合报道

没有评论:

发表评论