作者:凭栏欲言

笔者在开年预测2019年人民币汇率破7,并加息。

至1月9日,美元指数下破95.75,而人民币汇率创一月新高,在岸人民币汇率至6.8345,而离岸尚在6.84区间。

人民币隔夜利率进一步下行,似乎与预期越走越远。

01

本轮升值可以观察到由在岸带动离岸上涨,或有部分原因为年末外贸部门结汇驱动,辅以央行的顺势引导。

近期的美元指数与人民币汇率两者皆形成了常理难以解释的一幕,美元正处于货币紧缩期,经济数据良好,但美元指数一路下滑。

中国近期经济数据各项指标超预期下滑,国家统计局刚刚公布了12月制造业PMI为49.4%,跌破荣枯线。人民币全面降准,货币政策偏宽松,但人民币汇率却保持升值趋势。

中美汇率走势与常识的反差都与本国政府的动机有关。

美国的经济增长很难接受一个强势的美元,特朗普政府压低美元的倾向极为明显。

从其谴责中国政府压低人民币汇率即可看出,其更希望其他国家货币维持强势从而保持美元相对弱势。

然而美国经济增速与紧缩货币政策,又形成了美元指数下行的制约。

而中国政府刻意压低人民币汇率了吗?

并没有。

相反,中国政府致力维稳汇率,中国政府力挺汇率的动机在于中国国内经济需要宽松货币政策刺激,而非在于外部特朗普施压。

为何宽松货币刺激经济需要挺汇率?

则是因为经济运行健康的第一要素即为一个稳定的国内金融环境,金融环境稳定之下,才可以谈刺激经济,否则无从谈起。

金融环境稳定是刺激经济的前置条件,金融环境稳定则依赖于资金跨境流动的平衡。

资金跨境流动从不关心什么是基本面,其只有一个目标就是收益,收益由三个驱动组成;

息差、汇率风险和资产回报。

而正因为资产无回保才迫切需要刺激经济,三个驱动中的资产回报已经可以忽视,息差与汇率风险就成为稳定资金跨境流动平衡的两根定海神针。

只有息差与汇率预期的背向操作才可以防止跨境资金流动形成单一趋势。

降息必然搭配稳汇率;

加息时才敢贬值,或者也可以说贬值预期确认时必然要加息。

02

6月份,二季度央行例会定调从一季度例会的“保持流动性合理稳定”更改为“保持流动性合理充裕”;

人民币汇率随之持续走贬,至10月份,汇率区间自6.3-6.4直落6.9771。

为防止人民币破七形成统一预期,刺激资金跨境单向流动,人民银行随之加大干预,并重新祭出逆周期因子。

自2019年1月2日开始,A股重新接近2018年10月份的股权质押爆仓点,人民银行宣布全面降准,宽松加码。

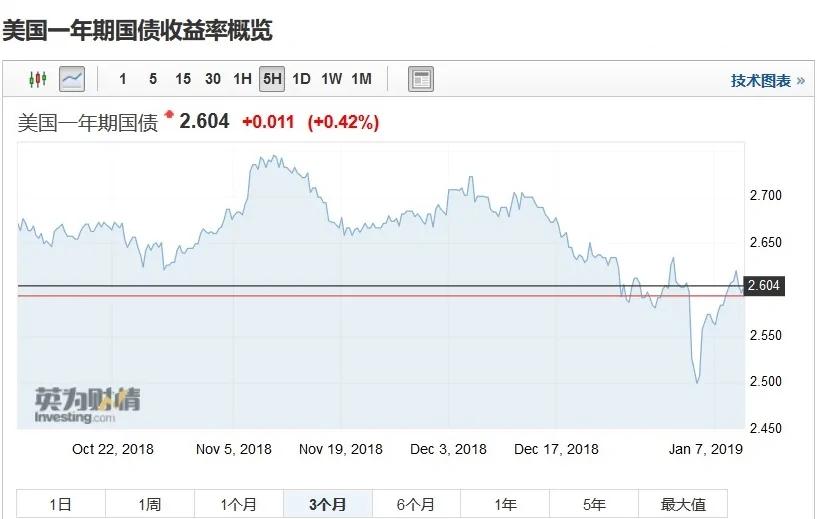

随之中美一年期国债收益率倒挂,且利差扩大,一年期美债收益率已至2.604%,而一年期中债却滑落至2.273%。

一年期国债收益率倒挂已有一周,而央行却并未如前几次一般马上采取行动修正。

与中美一年期国债收益率倒挂同期,人民币汇率进一步升值。

粗黑线显示1月2日开始的汇率趋势;

央行的淡定或来源于利差倒挂与人民币汇率升值形成了一定程度的对冲,减弱了跨境资金单向流动趋势的形成。

也可以看出,降息刺激经济是央行的动机,而汇率趋势走向则是央行动机的约束。

03

放至汇率问题上,则表现为央行动机就是汇率升值,只有汇率升值才可以在息差缩小甚至倒挂的情况下还能保持金融环境稳定,为刺激经济留出空间。

央行的动机很清楚,现在需要考虑的是什么条件会对央行拉升汇率提供助力,而助力的边界就成为对央行动机的约束,更为通俗一点的说法就是想做而无能为力的边界。

助力来看,有三点;

1)年尾的外贸企业结汇;

外贸企业年尾结汇为央行拉升汇率提供助力,外贸企业结汇期会在一季度内结束,难以提供长久助力。

2)赚钱能力(贸易顺差);

贸易顺差相当于一个人赚钱的能力,从而赋予货币强信用。

例如日本,日本长期维持贸易顺差,从而日元素有避险货币之称。

日本贸易顺差来自于日本大量对外投资中的产业链配套高端部分仍留在日本本土,日本的对外投资形成了大量对日本产业链高端配套产品的需求,从而造就了日本的顺差,日本顺差的形成过程使其对汇率敏感度较低。

放至中国来看,对外投资反哺尚未发力,顺差主来自于价格竞争。

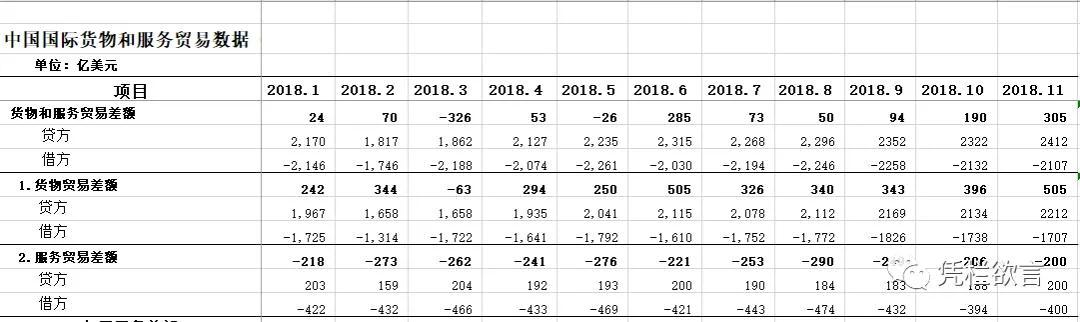

2017年全年,中国服务与贸易顺差2216亿美元,而2018年1-11月,中国服务与贸易顺差792亿,大幅下降。

差额主要来自于贸易顺差的下滑。

而国内资产价格处于高位,伴随着人民币转向升值,中国外贸产品价格竞争能力严重下滑;

加之中美争端影响,外贸受到重创已是必然,趋势看2019年或会形成贸易与服务双逆差。

顺差对汇率的助推动力或会变成逆差对汇率的拖累。

3)动用家底(外汇)干预;

以净头寸(资产-负债)来看;

至2018年9月末,中国对外投资净头寸(资产-负债)为16928亿,看起来仍有较为充足能力进行干预。

然而世界资产价格正处于调整期,资产价格较为弹性而债务则相对刚性,很可能会造成净头寸上产生相对大的缩减。

而负债项中外商直接投资约三万亿(29603亿),外商投资留存利润有比较严重的低估现象,也会对净头寸产生较大的负面影响。

从而导致央行干预能力下降。

从外储角度来看;

2016年1月份,外储存量3.23万亿;

2017年1月份,外储存量2.99万亿,也是近五年来唯一的一次低于三万亿;

2018年1月份,外储存量3.16万亿;

连续三年稳定在3万亿边界上。

外储具有较强的流动性,也代表短期内央行可进行干预的力度。

而短期流动性尚需考虑外债,尤其是短期外债影响。

数据来源于外管局

可以发现与外储存量极为稳定成对比的是外债规模迅速增长,且集中于短期外债。

至2018年9月,(外储-外债)规模已下降至1.17万亿,且趋势为加速下滑。

尤其需要注意的是,上图中直接投资:公司间贷款(红字)为中国公司国外分支机构所借外债汇回国内的部分,而未汇回国内部分则并未予以统计,从而遗漏掉相当一部分外债。

考虑到这部分的影响,(外储-外债)或已不足万亿,再考虑维持短期外贸进口所需预留部分,可动用用以干预汇率的部分或很难超过5000亿。

三方面综合来看;

至一季度前,外贸企业结汇期结束。

中美争议问题无论最终结果是中方加大进口还是美方加征关税限制对美出口,都不会影响中国贸易顺差大幅收窄的趋势。

失去了贸易顺差的支撑,引导汇率逆势升值压力只能全部压在外储可动用资金身上。

或至二季度末,外储就将失去理想状态下的干预空间,形成对央行动机的制约。

笔者较为倾向在二季度末之前,汇率破七。

破七后为了维持国内金融环境的稳定,央行以加息对汇率贬值趋势予以对冲。

笔者年初预测的逻辑线。

没有评论:

发表评论